Прошли те времена, когда термин «закуска» ограничивался исключительно картофельными чипсами и крекерами. Сегодня границы между приемами пищи стираются, а ассортимент продуктов, предпочитаемых в качестве закуски, продолжает расти.

В последние годы спрос на белок и желание есть на ходу открыли дверь полезным и удобным снекам из мяса. За последние пять лет они стали мейнстримом и полюбились миллиону потребителей полезного перекуса. Разбираемся, что происходит в самом стремительно растущем подсегменте индустрии закусок.

Чего хотят потребители

Согласно исследованию, проведенному компанией Canadean в 2019 году, 96% потребителей в США перекусывают между приемами пищи регулярно или изредка. Это особенно характерно для людей в возрасте от 25 до 34 лет, 98% из которых говорят, что перекусывают регулярно; в возрастной группе от 55 до 64 лет цифры падают до 93%.

Перекусы больше характерны для молодых потребителей, при этом мужчины среднего возраста перекусывают гораздо чаще и регулярнее, чем любая другая группа.

Ключевыми факторами, определяющими тенденцию к перекусыванию, стали — снижение потребления трех основных приемов пищи и более неформальные «обеды и завтраки». Фрукты и овощи все чаще используются в качестве более здоровой альтернативы традиционным чипсам, что дало мощный стимул развития сегмента фруктовых и овощных снеков. Но самым активным ответом на запросы потребителей стал рынок мясных закусок.

На сегодняшний аппетайзеры из мяса являются третьей по величине категорией закусок в США, а также самым быстрорастущим подсегментом. Продажи вяленого мяса, палочек салями, кабаносов (польская свиная колбаса) и билтонга (острая южноафриканская закуска из сушеного мяса) растут, поскольку потребители постоянно находятся в поиске продуктов с высоким содержанием белка и низким содержанием углеводов. Имея более здоровое позиционирование, мясные закуски заполнили полки магазинов Америки, Европы, Ближнего Востока, Азии и Японии.

Ещё пять лет назад, эта категория считалась закусками для круглосуточных магазинов или баров, а вяленое мясо нельзя было найти в обычных продуктовых магазинах, не говоря уже о мясных палочках. Сегодня мясные снеки можно купить не только в c-store (на него приходится до 65% продаж категории), но и в разных форматах супермаркетов и даже аптеках, не говоря уже про интернет.

Исследователи из Mintel в своем отчете «Тенденции вкусов и ингредиентов в закусках в США» за февраль 2020 года сообщают, что с 2018 по 2019 г. продажи мясных закусок выросли на 29% и составили $3,83 млрд. Это на 23,2% больше, чем продажи попкорна, на 19,9% больше продаж мюсли, на 15,7% кукурузных закусок, 8,9% орехов, 8,4% картофельных чипсов и на 1,2% больше продаж крекеров. С 2016 году продажи мясных закусок значительно опережают рост продаж картофельных чипсов, до этого бывших эталоном рынка закусок.

Исследовательская компания из Чикаго Information Resources Inc. (IRI) сообщает, что за 52 недели, закончившихся 1 ноября 2020 года, продажи вяленого мяса в США составили $3,7 млрд, что на 8,5% больше, чем годом ранее. На долю вяленого мяса (джерки) приходится почти половина продаж мясных снеков. Эта подкатегория ежегодно растет в среднем на 5,6%.

Данные IRI и Mintel также указывают, что кроме роста подсегмента в США, рост объемов продаж мясных закусок также отмечен в Великобритании (на 11%), что делает мясные закуски одним из самых быстрорастущих подсегментов британского рынка снеков, уступающего только попкорну. В Германии рынок мясных закусок вырос с 8% в 2011 году до почти 27% в 2019 году.

Мировой рынок мясных закусок двигает тенденция роста интереса к белку. Потребители ищут закуски, которые удовлетворяют их непритязательные, рациональные и эмоциональные потребности, а выбор мяса и птицы становится наиболее популярной частью этого ассортимента.

Похоже, тенденция предпочтения мясных закусок становится долгоиграющей, что привлекает инвесторов. О наиболее интересных сделках M&A последних лет мы рассказываем в нашем обзоре.

Непростая категория

Категория мясных закусок довольно сложная. Один из важных драйверов в FMCG – ассортимент, в данном подсегменте совсем узкий. Продажи билтонга и мясных палочек совокупно составляют львиную долю категории (почти 85%).

Производители пытаются найти новые инновационные форматы (о некоторых из них мы расскажем далее), но игрокам остаётся довольно узкий люфт для экспериментов, чтобы быть уникальным и не отталкивать массовую аудиторию.

Расширять продуктовую матрицу предпочитают за счет менее рискового драйвера – вкуса. Отраслевые эксперты сходятся в единодушном мнении, что ароматизаторы еще надолго останутся самым мощным катализатором этого рынка.

Вкус – это ключевой фактор, который ,в первую очередь, привлекает и удерживает лояльных потребителей, делающих выбор мясных снеков. В 2018 году Mintel проводила опрос среди 1899 интернет-пользователей в возрасте от 18 лет, и 79% респондентов согласились, что вкус при выборе закуски более важен, чем бренд, а 52% отметили, что вкус важнее пользы продукта для здоровья.

Хотя внимание к полезным перекусам наблюдается и в сегменте мясных снеков, на что производители стараются реагировать, пока же бренды наперегонки стремятся создать максимально оригинальные сочетания из сладких, пикантных, пряных и сладко-соленых комбинаций, чтобы донести до потребителей идею вкуса удовольствия и новой опыт.

В США в мясных закусках наиболее популярны латиноамериканские и азиатские вкусы, а в Европе предпочитают североафриканские и ямайские ароматы, такие, как вяленая курица.

Подобный подход приносит индустрии неожиданные и интересные хиты. Например, пряно-сладкий билтонг Honey Harissa Beef Jerky от бренда Private Selection, успешно занявший свое место в сердцах, а главное – в кошельках потребителей.

Еще одним невероятным вкусом может похвастать Spicy Peri Peri Beef Biltong. В нём, по утверждению производителя Stryve, «горячий африканский перец «красный дьявол» взрывает ваши вкусовые рецепторы». Но вместе со своим «перечно-горячим вкусом», Spicy Peri Peri является идеальным диетическим продуктом – 16 г белка, без сахара, глютена, искусственных ароматизаторов и с 0% углеводов.

Или копченые свиные колбаски Duke’s Hatch без добавления нитратов или искусственных консервантов с 7 г белка. Наиболее популярные у покупателей – со вкусом зеленого чили, копченые на «дьявольской» мескитовой древесине. Вторые – со вкусом персика, копченые на натуральном и самом ценном ореховом дереве гикори.

Производители закусок проявляют наибольший интерес к травяным, овощным и пряным сочетаниям из авокадо, базилика, перца чили, вустерского соуса, коричневого сахара, васаби и других гурманских специй.

Потребители предпочитают классические вкусы: барбекю, чеснок с солью, ранчо и халапеньо. Третий по величине бренд в категории мясных закусок с оборотом $1,3 млрд и долей рынка 4,5%, Oberto Brands из Сиэтла (США) утверждает, что сегодня около 75% продаж вяленого мяса приходится всего на 3 вкуса, которые в компании называют OTП: оригинальный, терияки и с перцем.

Молодые бренды обращаются к более широкому спектру вкусов. Считается, что чем больше свежих восприятий несет новый вкус, тем больше покупателей будут стремиться получить новый потребительский опыт. По мнению Mintel любое малейшее вкусовое нововведение позволяет зайти в сегмент новым игрокам.

Дебютанты часто делают ставку именно на экстремальные ароматизаторы. Для этого подсегмента характерно максимальное влияние самых экзотических вкусовых трендов во всей пищевой отрасли.

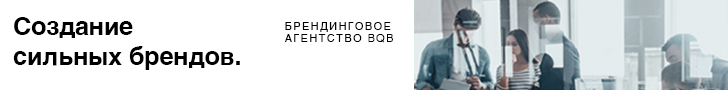

Чтобы сузить горизонт возможностей для новых игроков, Oberto Brands запустил новый бренд Pacific Gold Reserve, в котором представлены такие необычные вкусы, как карне асада, терияки в японском стиле, корейское барбекю и глазурь из бурбона.

Концепцию Pacific Gold Reserve производитель определяет, как «безопасное приключение для тех, кто хочет выйти за рамки обычных вкусов». И поскольку рост Oberto Brands опережает рост категории в целом, подобная стратегия дает неплохие плоды.

Следующий важный драйвер – мерчендайзинг. 80% покупок в категории происходят в розничных магазинах, в которых на полках представлено просто невероятное количество брендов. Это накладывает на ритейлеров необходимость делать полки со снеками более заметными для покупателей, и размещать их по разным зонам магазина, чтобы стимулировать импульсные покупки.

Прикассовые зоны, максимально привлекающие бренды, не могут вместить всех желающих, что стимулирует производителей искать инновационные решения для эффективного мерчендайзинга.

Оригинальные дисплеи, стеллажи и другое POS-оборудование, могут сделать продажи даже малоизвестным торговым маркам в довольно конкурентном сегменте.

Наконец, еще один фактор, который драйвит сегмент – дистрибуция. Как все продукты импульсивного спроса, максимально большой выбор каналов продаж, начиная от минимаркетов на заправках и до крупных магазинов сетевого ритейла, а также нестандартные каналы такие как, например, вендинг или товары по подписке, решают вопрос и с хорошей представленностью брендов, и с их доступностью для любителей мясных закусок по всему миру.

Вкусно потому, что мясо

Один из самых продаваемых брендов вяленого мяса в США – бренд Country Archer. Компания начала свое победное шествие по стране в 1977 году с придорожного кафе, вначале просто упаковывая свою продукцию в целлофановые пакеты.

Вяленые мясные палочки Country Archer из говядины, свинины и индейки премиум-класса, представленные рынку летом 2019 года, на сегодняшний день, по данным аналитической компании SPINS, являются брендом №1 в Америке.

Нынешний CEO Юджин Канг, выкупил компанию у основателя в 2011 году, и за 10 лет превратил ее в лидера американского рынка мясных закусок.

Формула успеха Country Archer проста – натуральное мясо без добавок и популярные вкусы. Производитель использует для своей продукции не содержащее антибиотиков мясо говядины травяного откорма, свинины и индейки. По заявлению компании — все продукты бренда не содержат нитратов, глутамата натрия, глютена и гормонов.

Кроме собственного производства, расположенного в Сан-Бернардино, в Калифорнии, Country Archer имеет самую широкую представленность в различных розничных каналах, что и сделало компанию одним из лидеров. Walmart, Kroger, Target, Walgreens, Costco и 7-Eleven буквально ухватились за продукцию бренда.

Кроме этого, продукты Country Archer продаются в специализированных продуктовых сетях Whole Foods и Sprouts, а также в точках сети Starbucks. Кроме этого, продукция компания активно продается в интернете, особенно на Amazon, что безусловно поспособствовало популярности всему подсегменту закусок из вяленого мяса.

Для своего пути на рынке чикагский стартап Think Jerky использовал хитрый маркетинговый ход со вкусами.

Бренд запустил четыре SKU с оригинальными вкусами, разработанными знаменитыми шеф-поварами. Попробовать творения кулинарных мэтров, среди которых: удостоенный звезды Мишлен колумнист Food Network Гейл Гэнд (вяленое мясо индейки со вкусом шрирача и вяленое мясо с апельсином и имбирем), удостоенный трех звезд Мишлен кулинарный новатор и публицист Лорен Грас (вяленое мясо индейки в стиле Дня благодарения) и Мэтт Труст, эксперт по доставке экологически чистых продуктов местного производства «с фермы на стол» (сладкое вяленое мясо со вкусом чипотле) решилось довольно много поклонников и неофитов.

Пока продукты Think Jerky доступны в сети Fortune Fish на Среднем Западе по цене $4,99 за упаковку. Но благодаря агрессивному «вкусовому маркетингу» дистрибуция компании стремительно растёт по всей стране.

Амбициозный австралийский бренд Tiger Buck ориентирован на олдскульных потребителей премиум-сегмента. Свою вяленую говядину классических вкусов, упакованную в картонные пакеты с дизайном игральных карт из салунов исторического сериала Frontier, производитель поставляет исключительно в магазины спиртных напитков и бары.

Акцент в маркетинге – списки вин и пива, с рекомендациями: какие закуски бренда усиливают впечатление при потреблении напитков. Стратегия работает – компания входит в ТОП рейтинга брендов мясных закусок Австралии, занимающей 26-е место в мире по размеру рынка, по данным Euromonitor International.

Но самые обширные возможности этот сегмент дает производителям этнических мясных закусок.

Открытие трехлетней давности – бренд Bakkwa от Little Red Dot из Хейворда, Калифорния. Компания познакомила потребителей с популярными в Малайзии и Сингапуре жареными уличными закусками. Сочные и нежные снеки из говядины, свинины и индейки с необычными вкусовыми сочетаниями из чипотле, коричневого сахара, рыбного соуса, соевого соуса без глютена, рисового вина, кайенского перца, лукового порошка, клубничного компота и этнических специй из Юго-Восточной Азии, пришлись по вкусу потребителям.

Новинка довольно быстро разрослась по 50 магазинам натуральных и специализированных продуктов в Калифорнии и радовала поклонников мясных снеков в США вплоть до 2019 года. Однако, ставки на вкусовую небанальность и экзотический колорит не хватило, чтобы бренд смог прочно укрепиться среди акул-конкурентов.

За пределами Северной Америки высок интерес к альтернативным мясным закускам., Крупнейший производитель вяленого мяса и билтонга в Европе Meatsnacks Group, запустил бренд Speyside Smokehouse – безглютеновую закуску из вяленого лосося с высоким содержанием Омега-3, белка и низким содержанием калорий. 3 SKU с морской солью и черным перцем, сладким перцем чили и терияки доступны для жителей Шотландии по цене 2,50 фунта стерлингов за упаковку 30 г.

Производитель считает, что использование морепродуктов помогает привлечь новых потребителей на рынок мясных закусок. Также это может помочь смягчить опасения по поводу полезности мясных закусок, поскольку для их производства берется в основном красное мясо.

Мясные слияния и поглощения

Реагируя на потребительский спрос в сегменте, гигант пищевой индустрии Kraft Heinz инвестировал в производителя вяленого мяса Ayoba-Yo. Не желая быть в арьергарде растущей индустрии, лидер рынка основал собственное исследовательское подразделение Springboard, основная цель которого «взращивание, масштабирование и ускорение роста подрывных американских брендов в сфере продуктов питания и напитков».

Ayoba-Yo – первое приобретением Springboard, продемонстрировав, что для Kraft Heinz представляет этот сегмент для будущего снеков.

Учрежденная братьями из Южной Африки Вианом и Эмилем ван Бломмештейн компания, использует семейный рецепт 400-летней давности. Необычные продукты Ayoba-Yo являют альтернативу традиционному вяленому мясу из говядины и мясным палочкам. 3 SKU доступны розничных точках США и в сети Whole Foods по цене $7,99.

Производитель кетчупа относительно поздно приступил к созданию собственного инкубатора, следуя по стопам таких компаний, как PepsiCo, General Mills, Kellogg и Campbell Soup, которые уже создали собственные инновационные подразделения для реагирования на изменяющиеся поведением потребителей [и следы которых можно найти в сегменте мясных закусок].

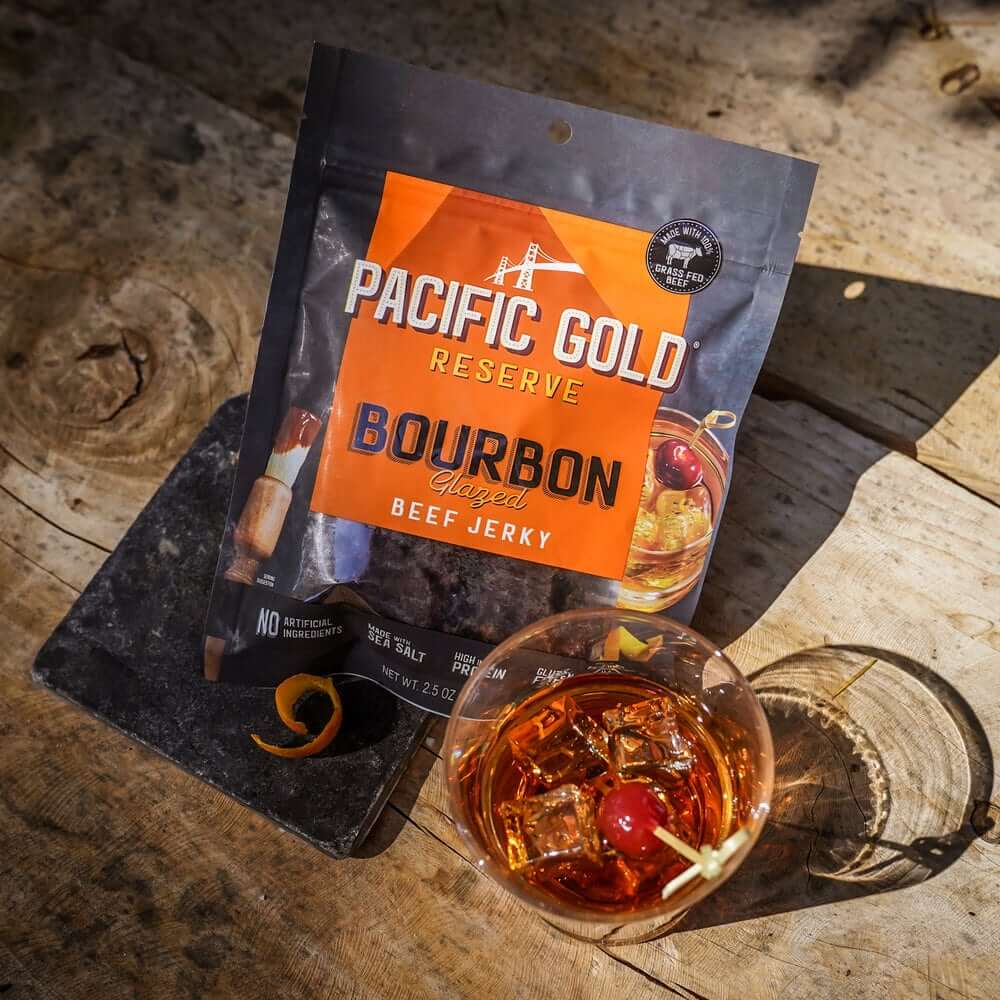

Рассказывая об этом рынке, опустить историю успеха KRAVE недопустимо. В 2015 году стартап был приобретен пищевым гигантом Hershey за рекордные $300 млн. Это заслуживает отдельного рассказа.

Одна из самых быстрорастущих компаний Америки появилась в 2011 году. Основатель KRAVE Джон Себастьяни до того, как применил свой предпринимательский талант к мясным закускам, занимался премиальным семейным винным бизнесом в Сономе (Калифорния). Он сформулировал ситуацию в сегменте закусок из мяса следующим образом: «С одной стороны, все потребители знают, что такое вяленое мясо, и это хорошо. Но, с другой стороны, все также знают, как делают вяленое мясо, и поэтому негативно относятся к нему. Это проблема, и мы должны преодолеть её» – сказал Себастьяни.

Молодая компания изначально выбрала иной подход к производству своих продуктов. KRAVE готовится из цельномышечного мяса, а не из мясных обрезков, как делали все компании отрасли до этого. Поэтому её продукты имеют необыкновенно нежный вкус и остаются сочными и мягкими довольно долго даже после вскрытия упаковки.

Из-за технологического подхода, срок годности KRAVE Jerky составляет менее года по сравнению со стандартным сроком почти два года у прочих производителей.

Все вместе это и сделало KRAVE. Сломав устоявшиеся правила игры, взамен новый бренд получил поддержку огромного количества поклонников из армии любителей здорового питания, что позволило ему с момента выхода на рынок прирастать по 400% в год.

На момент приобретения Hershey годовой объем продаж KRAVE составлял около $35 млн. Поэтому, оценке в $300 млн. больше удивились не эксперты, а другие участники рынка.

В портфеле Hershey KRAVE Pure Foods чувствует себя довольно уютно. Себастьяни продолжает руководить компанией в качестве президента KRAVE, компания работает как самостоятельный бизнес в составе Hershey North America и пользуется практически безграничными возможностями лидера пищевых продуктов в маркетинге, технологиях и дистрибуции.

На сегодняшний день продукты компании в обновленной упаковке продаются в более чем 20 000 розничных точках по всему США, а штат компании вырос до 45 сотрудников.

В 2016 году рынок взбудоражила новость о покупке General Mills техасского производителя мясных закусок Epic Provisions.

Epic производит высокобелковые снеки в виде батончиков из мяса бизона, говядины, свинины и курицы в кунжутной обсыпке. Продукты компании неоднократно занимали топовые позиции у таких розничных продавцов, как Whole Foods, Sprouts и Natural Grocers, а также в специализированных магазинах спортивных товаров, типа REI.

По многим направлениям Epic можно считать инноватором. Так, например, производитель одним из первых выпустил в США безглютеновый протеиновый батончик из вяленого лосося с высоким количеством Омега-3 на порцию 43 г.

Еще один хит уже обновленного EPIC Provisions – линейка безглютеновых чипсов из курицы. Запеченные в духовке из куриной грудки, кокосовой муки, с перцем, гималайским розовым соусом, морской солью и специями, они идеально подходят как для перекуса, так и для дополнения к различным соусам и спредам для тех потребителей, которые находятся на низкоуглеводной диете, или ищущих хрустящие закуски с высоким содержанием белка – 22 г белка и всего с 2 г углеводов на порцию 42 г.

Интрига со сделкой Epic Provisions сохраняется до сих пор ещё и потому, что несмотря на то, что сумма сделки осталась неизвестна, компания была приобретена General Mills менее чем через три года после своего основания.

Молодой бренд CHOMPS, известный своей яркой упаковкой мясных палочек и миниатюрных снеков из вяленого мяса CHOMPLINGS, попал в данный раздел авансом. Производитель всерьез рассчитывает в скором времени стать следующим KRAVE или EPIC.

Молодой бренд CHOMPS, известный своей яркой упаковкой мясных палочек и миниатюрных снеков из вяленого мяса CHOMPLINGS, попал в данный раздел авансом. Производитель всерьез рассчитывает в скором времени стать следующим KRAVE или EPIC.

Намерения стартапа побороться за весомую долю рынка категории мясных закусок основаны на бизнес-показателях, отличных от принятых на рынке. Основные метрики, по которым в CHOMPS оценивают успешность своей стратегии – доля повторных покупок и процент проникновение в домохозяйства, а не количество точек продаж или привлечение новых клиентов, как это делают многие из ее конкурентов.

В дистрибуции CHOMPS добилась за короткий срок огромных успехов. Сегодня потребители могут найти продукцию компании в 6000 розничных точках США, таких как Walmart, Kroger, Meyer и у других основных игроков ритейла. В августе прошлого года продукция бренда стала продаваться в Sprouts, а в октябре – во всех регионах присутствия сети Whole Foods.

Но больше всего компания делает ставку на электронную коммерцию и создание онлайн-бренда, которые через 4 года должны сделать её одним из лидеров в подсегменте.

В отличии от контролирующих более половины рынка мясных закусок гигантов вроде Slim Jim или Jack Link’s, CHOMPS пока охватил своими продажами около 2% домохозяйств в США, что примерно соответствует 6 миллионам квартиродомов.

Данные недавних исследований одной из розничных сетей показали, что 53% всех покупателей, купивших CHOMPS, никогда ранее не покупали мясные закуски. Кроме этого, количество повторных покупок у бренда на порядок выше, чем у конкурентов.

Оптимистичные показатели позволяют бренду убедиться в эффективности своей бизнес-стратегии. На фоне пандемии компания ещё больше увеличила свой отрыв в технологических инновациях, расширила линейку вкусов и действительно увеличивает категорию, а не каннибализирует потребителей других брендов…