2021 год стал переломным для индустрии красоты. По мере изменения потребительских ценностей и ожиданий крупные косметические компании и стартапы были вынуждены адаптироваться. От «безводных» косметических продуктов до виртуального макияжа — вот тенденции и технологии, которые будут продолжать преобразовывать сектор в 2022 году и в последующий период.

По данным McKinsey, в первом полугодии продажи косметики упали на 30%. Даже крупные бренды пострадали: акции Coty (владелец CoverGirl и Rimmel) упали на 52% в конце марта, в то время как акции Ulta Beauty упали на 29%, хотя с тех пор оба восстановились, поскольку рынок красоты в США Ожидается, что ко второй половине 2021 года он восстановится и достигнет допандемийного уровня.

Covid-19 вызвал дальнейшее снижение интереса к таким категориям, как макияж, который уже падал, поскольку у потребителей было меньше социальных контактов. Некоторые области красоты, такие как уход за кожей, стали в центре внимания, поскольку люди искали способы снятия стресса.

В связи с этим, устойчивость и внимание к воздействию на окружающую среду стали ведущими для крупных игроков в сфере красоты, которые стремятся привлечь внимание все более осознанного покупателя: некоторые бренды, такие как L’Oréal и Estée Lauder, объявили о задачах по достижению углеродной нейтральности, а другие начали вводить новшества в более конкретных областях, таких как многоразовая, а также синтетические косметические ингредиенты.

В этом лонгриде мы расскажем о последних инновации во всех сферах косметической индустрии и выделим основные отраслевые тенденции, на которые стоит обратить внимание.

Разработка продукта и персонализация товара

Хотя персонализация продуктов — не новая тенденция, косметические бренды продолжают внедрять новые технологии и совершенствовать свои методы, чтобы создавать более индивидуальные рецептуры для потребителей — от идентичного цвета губ до максимально персонализированного ухода за волосами.

Многие решают проблему персонализации с помощью различных технологий и подходов, таких как: опросы, в которых учитываются предпочтения клиентов и настраиваются продукты в соответствии с результатами. Выбор ответа широко распространен на растущем рынке персонализированных средств по уходу за волосами, направленном непосредственно потребителю (D2C), на котором появляются компании из разных регионов, таких как США (Function of Beauty), Индия (Bare Anatomy), Япония (Medulla) и другие.

Продукция на заказ, при которой компании формулируют предложения специально для каждого пользователя. MAC Shanghai, например, производит палитры теней для век для клиентов, в то время как Shespoke разработала программное обеспечение, позволяющее производить индивидуально смешанные помады в больших масштабах.

Домашние устройства, которые могут измерять физиологические данные пользователя, такие как появление темных пятен ежедневно. Устройство L’Oréal Perso учитывает эти данные для каждодневного нанесения индивидуального макияжа.

Наборы для тестирования ДНК, которые позволяют компаниям давать рекомендации по продуктам или создавать продукты на основе генов пользователей. Аллел, например, анализирует пользователей с помощью ДНК-теста, чтобы предложить продукты по уходу за кожей.

Бренд по уходу за кожей Proven, например, заявляет, что загружает данные о потребителях в свою платформу искусственного интеллекта, которая содержит информацию о более чем 100 000 продуктов, более 8 миллионов отзывов, 4000+ научных публикаций для того, чтобы предоставить пользователям наиболее эффективный состав. Atolla также использует возможности искусственного интеллекта для настройки сывороток для лица потребителей, используя данные, собранные с помощью опросников и тестов (измерение уровней масла, влажности и pH), которые затем обрабатываются алгоритмом компании.

В прошлом году L’Oréal запустила Perso, устройство на базе искусственного интеллекта, предназначенное для разработки и распределения персонализированных средств по уходу за кожей, помады и тонального крема. Приложение Perso обрабатывает данные о состоянии кожи пользователя с помощью загруженного селфи, об условиях окружающей среды с помощью данных о местоположении и вводимых пользователем проблемах по уходу за кожей, чтобы распределять настраиваемые формулы через устройство.

Между тем, Johnson & Johnson разработала множество персонализированных систем ухода за кожей, от устройств для сканирования кожи, таких как Neutrogena Skin360, до масок для лица, напечатанных на 3D-принтере с помощью технологии Neutrogena MaskiD.

Геномика также играет большую роль в персонализации рекомендаций по красоте.

Такие компании, как OmeSkin, Allél, Skinshift и другие компании OmeCare, предлагают наборы для тестирования ДНК, ориентированные на красоту, с помощью которых можно составить рекомендации по продуктам или создать фирменные, персонализированные продукты на основе геномных особенностей кожи пользователей.

Обещание персонализации привлекает клиентов, которые хотят избежать усталости от принятия решений, но детализированная информация, собранная многими брендами, может вызвать некоторую озабоченность — многие политики конфиденциальности этих молодых брендов потребительской косметики позволяют им по желанию продавать такую информацию другим компаниям.

Но преимущества персонализации, включая обслуживание тех, которые отсутствуют в предложениях товаров массового спроса, подтолкнут бренды к достижению баланса между сохранением конфиденциальности и инновациями для новых идей. Следите за тем, чтобы бренды продолжали разрабатывать гиперперсонализированные предложения, чтобы отличаться от конкурентов и более эффективно обслуживать потребителей.

Новые ассоциации создают огромные возможности

С момента запуска Fenty Beauty в 2017 году термин «инклюзивная красота» стал модным в индустрии, охватывая новые демографические рынки, которые становятся все более важными для уходовой индустрии.

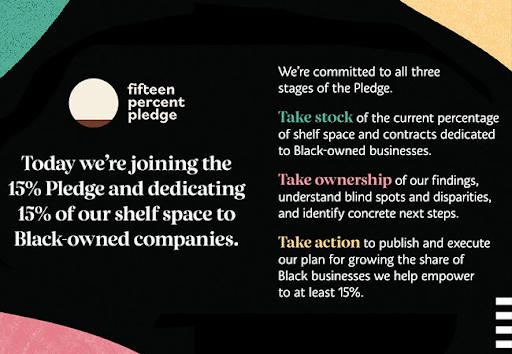

Например, крупные розничные торговцы, такие как Sephora, Macy’s и Bluemercury, взяли на себя обязательство «15 процентов» — обещание передать 15% полочного пространства предприятиям, принадлежащим темнокожим. Ulta Beauty также пообещала к концу 2021 года удвоить количество принадлежащих Black брендов, продаваемых ритейлером, выделив более 25 миллионов долларов на стремление к большему разнообразию.

Поскольку эта тенденция продолжает набирать обороты, понимание разницы между «нишевой» и «недостаточно обслуживаемой» аудиторией остается решающим, поскольку существует множество демографических групп с неиспользованным потенциалом.

Ниже мы опишем некоторые из этих рынков, которые становятся неотъемлемой частью определения будущего инклюзивной красоты — и это должно оставаться высоким приоритетом для брендов, стремящихся к росту.

Процедуры личной гигиены и красоты для мужчин

Уход для мужчин за последние несколько десятилетий расширился за пределы средств для умывания, увлажняющих кремов и основных средств гигиены и уже включает крема для глаз, маски для лица, солнцезащитные крема, средства для макияжа и многое другое.

Большинство современных брендов, таких как Stryx, Shakeup Cosmetics и War Paint, используют распространение D2C и обновленную упаковку, чтобы привлечь новое поколение потребителей-мужчин.

После того как Unilever приобрела в 2016 году компанию Dollar Shave Club за 1 млрд долларов, количество слияний и поглощений мужских брендов личной гигиены резко возросло, в том числе:

В конце 2018 года P&G купила Walker & Company Brands, материнскую компанию брендов красоты и ухода, ориентированных на цветных людей.

В сентябре 2019 года SC Johnson приобрела бренд мужской косметики Oars + Alps за 20 миллионов долларов.

Эджвелл объявил о планах купить бренд мужской косметики Cremo за 235 миллионов долларов в августе 2021 года.

В октябре 2020 года сообщалось, что компания по уходу за мужчинами Manscaped изучает возможность продажи, которая может стоить компании до 700 миллионов долларов.

По данным WWD, бренды D2C, ориентированные на средства личной гигиены для мужчин, такие как Bevel, Lumin, Huron, Scotch Porter, Stryx, Hawthorne и другие, в 2020 году сообщили о росте. В январе 2021 года компания Hims & Hers, которая была запущена как целостный мужской оздоровительный бренд посредством добавления средств по уходу за волосами и кожей, но с тех пор расширилась до женской аудитории. Стоимость этой компании — 1,6 млрд долларов.

В Азии уход за кожей и макияж для мужчин были растущей тенденцией в течение многих лет, и США догнали их лишь сравнительно недавно, что некоторые приписывают «карантинной смелости».

Южная Корея является законодателем моды в этой категории: на мужчин в Южной Корее в 2018 году приходилась пятая часть мировых расходов на мужскую кожу — тенденцию, которую часто связывают с ростом популярности айдолов K-pop.

Кроме того, Китай представляет собой один из самых быстрорастущих рынков мужской косметики и товаров для ухода за кожей. По данным Euromonitor, рынок уходовых средств за мужской кожей в стране уже более чем в два раза превышает рынок Южной Кореи и более чем в три раза превышает объем рынка США по сравнению с прошлым годом.

Между тем мировые бренды уже представили линии мужской косметики. Chanel впервые запустила Boy de Chanel в Южной Корее, в то время как Shiseido заявила, что рост ее линии мужской косметики на фоне пандемии вырос двузначным числом, чему способствовали японские бизнесмены в возрасте от 40 лет.

Гендерно-нейтральные косметические товары

Гендерно-нейтральные линии макияжа — это следующий шаг к инклюзивной красоте, поскольку молодое поколение разрушает традиционные гендерные нормы и стигмы. Более половины представителей поколения Z считают, что гендер небинарен и вместо этого охватывает целый спектр.

В результате бренды выпускают косметические товары, не предназначенные для определенного пола. Бренды по уходу за кожей от Aesop до Ursa Major и Non Gender Specific отказались от гендерного маркетинга, предпочитая упаковывать и продавать унисекс-продукты, которые ориентированы на конкретные проблемы или состояния кожи. Примеры макияжа включают Fenty и Milk Makeup, а также инди-стартапы, такие как Fluide и Jecca Blac.

Цвет кожи

Хотя было много шума вокруг более эффективного нацеливания на людей разного цвета кожи в сфере красоты, но многое еще предстоит сделать.

Помимо Fenty, ряд ориентированных на инклюзивность брендов, таких как Mented Cosmetics, Urban Skin Rx и Live Tinted, наладили партнерские отношения с более крупными розничными торговцами, такими как Ulta Beauty, Target и CVS, для распространения своих продуктов на национальном уровне.

Существующие корпорации сосредоточили свое внимание на растущих брендах, основанных цветными людьми для устранения различий в традиционных косметических продуктах. Покупательная способность темнокожих потребителей составляет 1,3 трлн долларов. По данным, рынок средств по уходу за темными волосами составляет 2,5 миллиарда долларов.

Чтобы выйти на этот огромный рынок, среди прочего, за последний год появились гранты и финансовые поддержки для основателей данной продукции, в том числе гранты Glossier и L’Oréal для предприятий, принадлежащим темнокожим.

Недостаток репрезентации выходит за рамки основных оттенков и маркетинга. Темнокожие дерматологи составляют всего 3% от всех специалистов в США, что оказывает заметное влияние на разработку косметических продуктов. Более темная кожа по-разному реагирует на кожные заболевания, такие как акне, экзема и келоиды, и более восприимчива к гиперпигментации из-за большего количества меланина. Но многие продукты тестируются на более светлых тонах кожи, полностью игнорируя эффективность для людей с другим оттенком.

В ноябре 2020 года компания Vaseline, принадлежащая Unilever, совместно с актрисой Реджиной Кинг и стартапом Hued запустила программу Equitable Skincare for All, чтобы предложить дополнительные курсы для дерматологов и ресурсы для людей с различным типом и оттенком кожи.

В конечном итоге бренды, которые могут удовлетворить эту демографическую группу, не упрощая нюансированную динамику своих сообществ, с большей вероятностью добьются успеха на все более насыщенном рынке красоты.

Красота разных поколений

Существуют большие возможности для удовлетворения потребностей целевой группы, выходящей за рамки сегмента молодых и взрослых (от 18 до 35 лет).

Несколько брендов работают над обслуживанием пожилых потребителей, таких как представители поколения X или бэби-бумеры. В частности, проблемы перименопаузы привлекают все большее внимание в уходе за кожей, например:

AbsoluteJOI — это бренд по уходу за кожей, который производит товары для цветных женщин. Ее основательница Энн Бил сказала, что ее основная группа клиентов — женщины в возрасте от 40 и старше, и что компания по уходу за кожей может похвастаться 30% постоянных клиентов.

Pause Well-Aging специализируется на продуктах по уходу за кожей в период менопаузы, которые решают проблемы перименопаузы, такие как приливы, ночная потливость и эластичность кожи.

Торговая марка State Of Arfa (ныне Chord) также предлагает продукты, предназначенные для решения проблем менопаузы, от охлаждающего спрея до крема для рук и суставов.

В сентябре 2020 года Ilia Beauty запустила маркетинговую кампанию, в которой участвовали женщины в возрасте от 20 до 70 лет.

Косметические бренды также увеличивают свою группу до младенцев и детей:

«Честная компания» Джессики Альбы, которая начала свою деятельность в сфере ухода за детьми, недавно стала известной, собрав более 412 миллионов долларов за свой дебют.

Бренд Amyris Pipette, запущенный в 2019 году, расширился до Target в феврале 2021 года.

Бренд по уходу за детьми Mini Bloom был запущен в декабре 2020 года.

Роскошные бренды средств по уходу за кожей, такие как Pai Skincare, Dr. Barbara Sturm и другие, расширили ассортимент товаров по уходу за кожей младенцев и детей.

Бренды поколения Z, такие как британские Plenaire и Bubble, также набирают обороты. Между тем, существующие бренды, такие как Chanel, YSL и другие, пересматривают свои стратегии запуска продуктов и маркетинга, чтобы привлечь молодых покупателей.

Социальные сети стали для подростков главным способом найти самые модные продукты, соответствующие их потребностям. В частности, TikTok — это огромная возможность для брендов, стимулировать вирусные продажи и менять предпочтения потребителей.

CeraVe, e.l.f. Cosmetics и The Ordinary поднялись в рейтингах, став одними из ведущих брендов средств по уходу за кожей для подростков за последний год, во многом благодаря известным лицам на платформе. Например, продажи пластырей Peace Out Skincare выросли в четыре раза всего за 24 часа после того, как они были одобрены «скинфлюенсером» TikTok Хайрамом Ярбро, в то время как вирусное видео другого подростка принесло продажи The Ordinary почти на 850 тысяч долларов.

Известный тик-токер Хайрам Ярбо изображен на оранжевом фоне с множеством средств по уходу за кожей.

Конечно, чтобы попасть в руки подростков, родители также должны убедиться, что эти продукты отвечают реальной потребности и безопасны для регулярного использования.

Полное описание ингредиентов и нетоксичные добавки будут иметь решающее значение для устойчивого роста этой категории. По данным DECA, 80% девушек-подростков заявили, что готовы тратить больше на «чистую» красоту.

Красота становится «Глобально-местной»

K-beauty поразила Соединенные Штаты в 2011 году, когда Sephora начала продавать корейский бренд средств по уходу за кожей Dr. Jart +. С тех пор западные покупатели увеличили свой спрос на корейскую косметику: листовые маски и крема с улитками, стали обычным явлением в магазинах красоты. По данным Корейской таможенной службы и Корейской косметической ассоциации, в 2020 году экспорт косметики из Кореи вырос на 15% благодаря растущему спросу со стороны США и других азиатских стран.

K-beauty поразила Соединенные Штаты в 2011 году, когда Sephora начала продавать корейский бренд средств по уходу за кожей Dr. Jart +. С тех пор западные покупатели увеличили свой спрос на корейскую косметику: листовые маски и крема с улитками, стали обычным явлением в магазинах красоты. По данным Корейской таможенной службы и Корейской косметической ассоциации, в 2020 году экспорт косметики из Кореи вырос на 15% благодаря растущему спросу со стороны США и других азиатских стран.

Но бьюти-бум не ограничивается K-beauty; другие рынки привлекают внимание к своим собственным продуктам, вдохновляясь историческим наследием.

Сюда входят азиатские рынки красоты, такие как Китай, который является толчком виртуальной красоты благодаря своим передовым мобильным технологиям.

«Например, они понимают, что лучше всего подходит для азиатской кожи. Они также быстро улавливают текущие тенденции красоты, которые привлекают китайских потребителей, и быстро запускают продукты, которые используют эти тенденции », — сказала в интервью Insider доцент Технологического университета Наньян Элисон Лим.

Бренды C-beauty также использовали партнерские отношения, чтобы выйти за пределы местных рынков. Perfect Diary прекратил сотрудничество в области теней для век с Метрополитен-музеем в 2019 году и выбрали австралийского певца Троя Сивана в качестве амбассадора. В ноябре 2020 года компания Perfect Diary дебютировала в IPO на сумму 617 миллионов долларов на NYSE. Zeesea также выпустила палетки теней для век в сотрудничестве с Британским музеем, в то время как Millet Pepper сосредоточилась на глобальной продаже через Amazon.

К другим крупным рынкам красоты относятся:

Индонезия, в которой проживает самое большое количество мусульман в мире, предлагает быстроразвивающийся рынок халяльной красоты. Бренды косметики и средств по уходу за кожей, такие как Base, Esqa и Rosé All Day, являются примерами индонезийских халяльных брендов, ориентированных на этот рынок.

Индийская компания Nykaa привлекла более 94 миллионов долларов и, как сообщается, планирует выйти на биржу при оценке в 3 миллиарда долларов. Согласно прогнозам, к 2025 году рынок красоты в Индии превысит 20 миллиардов долларов благодаря резкому увеличению располагаемого дохода потребителей и более широкому использованию макияжа в целом.

Крупные косметические компании также пытаются проникнуть на новые рынки, особенно в Южной Азии и Африке. L’Oréal удваивает долю в Южно-Азиатско-Тихоокеанском регионе, на Ближнем Востоке и в Северной Африке — регионах, на которые, по мнению компании, будет приходиться основная часть нового бизнеса L’Oréal в течение следующего десятилетия.

В конечном счете, ориентация на новые континенты — или даже рынки конкретных стран — требует гиперлокализации, особенно по мере того, как глобальные рынки красоты продолжают развиваться и набирают силу новые тенденции, вдохновленные наследием.

Производство и распространение

Синтетическое производство.

Биотехнологии все больше влияют на производство косметических ингредиентов. Потребители продолжают понимать, что не все синтетические добавки вредны.

В сфере бизнеса использование добавок, созданных на фермах, приводит к потенциальной нестабильности цепочки поставок, учитывая количество поставщиков, ферм и рыболовных хозяйств, которые должны быть вовлечены в поставку, в то время как синтетические ингредиенты производятся в более контролируемых средах, которые могут обеспечивать согласованность.

«Кроме того, процесс производства добавок в лаборатории снижает «разрушительное воздействие сельского хозяйства, рыболовства, добычи или участия посредников, которые могут увеличить цену и выбросы углерода на сырье, извлекаемое из земли в длинных глобальных цепочках поставок», — сказала консультант по устойчивому развитию и основатель All Earthlings Сара Джей в интервью Coveteur.

Несколько брендов экспериментируют с биосинтетическими добавками:

Ginkgo BioWorks, которая недавно объявила о выходе на рынок в рамках сделки SPAC на 17,5 млрд долларов, создала генно-инженерное дрожжевое брожение для производства розового масла с новыми и уникальными ароматами, не используя дорогие лепестки роз.

Биотехнологическая компания Geltor, предлагающая «добавки, как услугу», внедряет производство веганского коллагена, разработанного для применения в составе пргодуктов для ухода за кожей.

Startup C16 Biosciences использует процесс пивоварения для создания устойчивой альтернативы пальмовому маслу вместо того, чтобы использовать традиционные сельскохозяйственные добавки, которые были тщательно изучены на предмет их ущерба окружающей среде и связи со злоупотреблениями в сфере труда.

Бренд для веганов по уходу за кожей Biossance создает собственный экологически чистый сквален, ингредиент, который обычно получают из печени акул.

Конгломераты красоты также активно развивают партнерские отношения в области биотехнологий.

Johnson & Johnson, производитель таких брендов, как Neutrogena и Aveeno, инвестирует в новые консерванты, которые можно использовать в таких товарах, как средства по уходу за волосами и телом. Компания инвестировала средства в Curie Co, стартап, который производит биоматериалы для замены консервантов в повседневной косметике и средствах личной гигиены JLABS. L’Oréal подписала соглашение с компанией Micreos, занимающейся бактериями.

Добавки, произведенные в лаборатории, могут стать отличительной чертой брендов в расширяющемся ландшафте естественной и экологически чистой продукции. Кроме того, биосинтетические ингредиенты могут означать снижение затрат для компаний в будущем, включая снижение транспортных расходов, снижение риска цепочки поставок и сокращение выбросов.

Остается проблема увеличения производства. Учитывая планы быстрого роста и высокий спрос, компаниям следует внимательно следить за качеством — на новых заводах могут возникать сбои, которые могут поставить под угрозу финальный продукт. По мере того, как ресурсы планеты истощаются, переход на созданные в лаборатории добавки могут возникнуть по необходимости.